En una noticia que revise del Financial Times tras la fuerte caída del mercado de criptomonedas, indicaban que los verdaderos ganadores del mercado bajista son aquellos fondos de inversión que han tomado posiciones de cobertura ante el riesgo, también llamados Hedge Funds.

Es irónico ver que en período de crisis, personas/empresas pueden encontrar tanto beneficio. Esto es parte del equilibrio que debe tener el mercado, pues, para que alguien pierda capital, hay una contraparte que debe ganarlo.

Evidentemente las computadoras y redes automatizadas pueden operar mucho mejor que el ser humano en su acción unitaria y particular. Por esta razón se aprecia que el gran perdedor de todo esto es el trader, tanto el principiante como el intermedio, pero incluso el avanzado.

La crisis de Luna/UST trajo algunos beneficiarios, como, por ejemplo, el fondo KPTL Arbitrage Management, que dirige Jay Janer y que aumentó un 20% su capital durante este periodo.

Sin embargo, la caída de este ecosistema (Terra) impactó fuertemente a las criptomonedas. El mercado crypto pasó de tener una capitalización cercana a los 3 mil millones de USD a unos 850 millones de USD (al momento de escribir esta nota).

Janer sostuvo a FT: “Hemos ganado mucho dinero con Luna… El modelo siguió lo que estaba pasando en el mercado. Comenzó a estrellarse y el ahí modelo entró...Es maravilloso tener un mercado que se mueve tanto… No conozco ningún otro mercado que se mueva tanto”.

Evidentemente el mercado sorprendió a todos, pero los más contentos son ahora los fondos de cobertura. Entre algunos beneficiados tenemos a Systematica Investment, que ha ganado casi 16% a lo que va del año. También está el Hedge fund Florin Court, que ha generado un 15% a junio del 2022, tomando estrategias estadísticas para la toma de decisión.

Operativa automatizada vs Manual

En mi opinión, la existencia de un sistema automatizado ha permitido la creación de múltiples oportunidades. Las Defi vinieron a partir de sistemas y contratos inteligentes que no requerían al hombre como operador.

Sin embargo, ante esta crisis también han resultado dañadas, esta semana Voyager y Blockfi recibieron capitales de rescates (500 y 250 millones respectivamente).

"El trader por sí solo no tiene opción de ganarle al mercado". Fue la frase de mi profesor cuando yo le contaba que enseñaba a hacer trading a las personas, y estoy totalmente de acuerdo. El hecho de ganarle significa siempre rentar ante todas las operaciones. En mi experiencia no existe aquella persona que sea trader y que haya operado con solo trades positivos.

Se compite contra las máquinas al operar, se compite contra redes que están trabajando con super computadoras operando en fracciones de mili segundo. Evidentemente el operador humano no tiene la capacidad. De igual modo, vemos personas que sacan renta, pueden generar beneficios o profits.

La manera de protegerse contra la volatilidad es a través de estrategias de cobertura, que se puede generar tanto automático como manual. Sin embargo, esta segunda manera se la dejo a trader más especializados o empresas que desistan de la automatización.

A eso podemos agregarle el arbitraje, así como el primer fondo que mencioné. Lo mejor es saber cómo mezclar estas dos estrategias para evitar pérdidas.

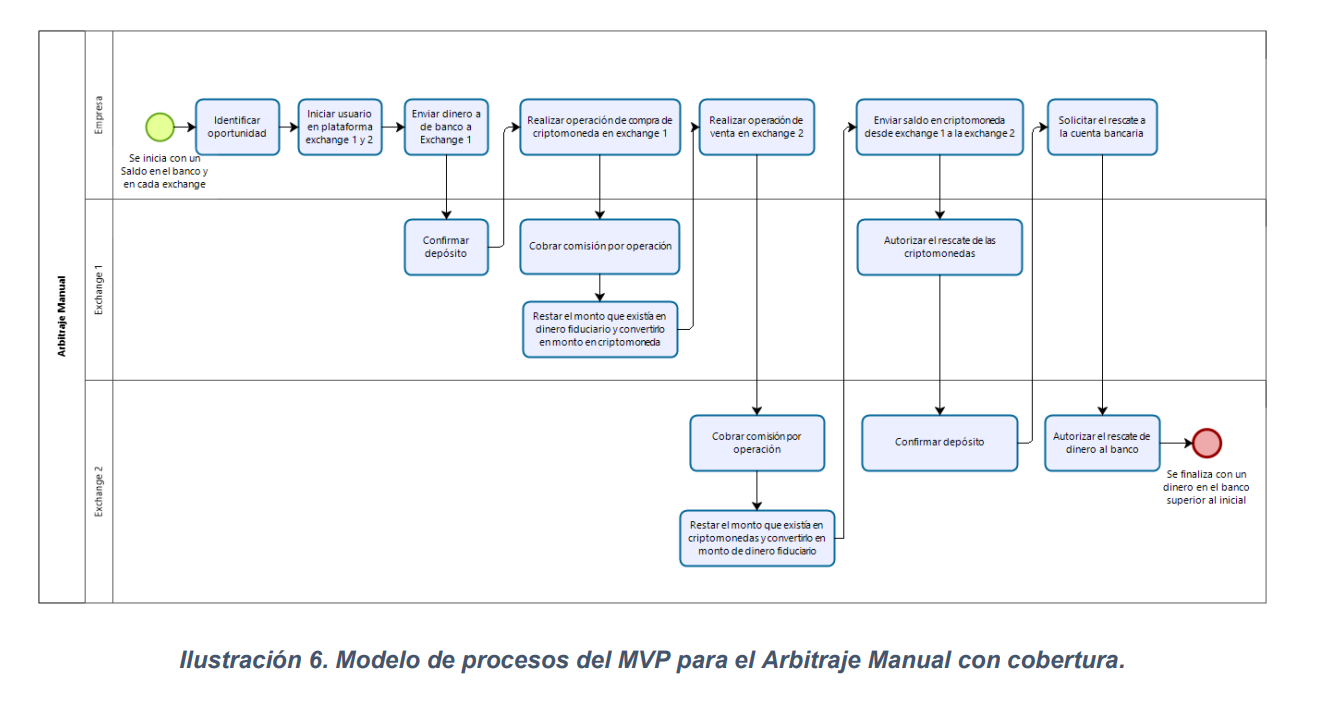

Si te interesa el tema y quieres conocer más, te puedo recomendar desde la página 61 hasta la 63 de mi tesis (Ibieta , 2020). Aquí hablo sobre el arbitraje de criptomonedas con un sistema de cobertura manual entre plataformas diferentes.

El arbitraje

Una opción cuando inicié era comprar criptomonedas en una plataforma, en un pequeño tiempo, poder hacer el envío de esta crypto hacia una segunda plataforma y liquidarlo. Podía hacerlo en el mercado nacional, pero me convenía mucho más hacerlo en el mercado internacional ya que los precios y spread eran mejores.

Hacerlo de manera automatizada era un sueño. Yo lo hacía a mano y tenía que lidiar con muchos dolores de cabeza con algunas plataformas. No todas liquidaban en el mismo día, también había otras que retenían tu dinero o no tenían automatizado sus propios proceso. Con mi experiencia, pude sacar dinero (y bastante), pero las variables no dependían de uno. Esto hacía poco sustentable al negocio.

En lo nacional duró lo que tenía que durar, ya los precios fueron acercándose al del mercado y no es eficiente hacer arbitraje manual. Pero no cabe duda que deben haber empresas que operan automáticamente y que pueden cubrirse de la volatilidad implementando una u otra estrategia.

Como conclusión, yo te diría que puedes invertir en cualquier instrumento, en cualquier crypto, pero siempre toma los resguardos e infórmate sobre qué incentivo tiene la empresa a la cual le estás depositando tu capital.

También investiga sobre qué respaldo te aporta y cómo es que tiene tu capital invertido (si lo tiene en billeteras separadas unas de otras o tiene todo en una gran bolsa dentro de su compañía).

Si tienes duda, los amigos de Buda.com siempre están dispuestos a ayudar y puedes contactarlos sin problemas.

*Invierte responsablemente

En Buda.com queremos recordarte que no trabajamos con asesores financieros externos y tampoco prestamos el servicio de asesorías de inversión. Ninguno de nuestros contenidos representa una recomendación de inversión. Cada persona asume plena responsabilidad en la compra y venta de sus activos dentro del ecosistema crypto.

Te decimos esto para que tengas cuidado con quienes busquen administrar tus inversiones y aseguren que trabajan con nosotros. Todos los mails que recibas de nosotros terminarán con @buda.com (ej. satoshi@buda.com). Lee nuestra Guía de Inversión Responsable para más consejos de seguridad que te ayuden a evitar malas experiencias en internet.

¡Si tienes dudas, hablemos! Escríbenos por el chat de soporte.**